23.08.15. Странно, но странность эта незаметна

В мае мне пришлось пройтись по теме взимосвязанности фондового и валютного рынка и по той "закономерности", которую в тот момент таковой и считали. Повторюсь. Если востребован актив, номинированный в какой-либо валюте, то и валюта востребована, так как запрашиваемый актив покупается только за валюту страны-эмитента. Странно именно то, что во время майского падения немецкого индекса DAX евро росла. Хотя при выходе из актива высвобождалось громадное количество валюты (в данном случае евро), которая должна была падать вместе с немецким индексом. Сейчас в этой закономерности как раз всё в порядке. Американские индексы S&P500 и DowJones падают, и вместе с ними валится доллар, и это навевает мысль о том, что логика на рынках всё-таки присутствует.

В мае мне пришлось пройтись по теме взимосвязанности фондового и валютного рынка и по той "закономерности", которую в тот момент таковой и считали. Повторюсь. Если востребован актив, номинированный в какой-либо валюте, то и валюта востребована, так как запрашиваемый актив покупается только за валюту страны-эмитента. Странно именно то, что во время майского падения немецкого индекса DAX евро росла. Хотя при выходе из актива высвобождалось громадное количество валюты (в данном случае евро), которая должна была падать вместе с немецким индексом. Сейчас в этой закономерности как раз всё в порядке. Американские индексы S&P500 и DowJones падают, и вместе с ними валится доллар, и это навевает мысль о том, что логика на рынках всё-таки присутствует.

Стоит разобраться и в том, почему росло и почему падает. Политика центробанка направлена на ценовую стабильность и основными способами регулирования называют манипулирование ставками (традиционная политика) и количественное смягчение, сопровождаемое вливанием средств в систему (нетрадиционная политика). Фондовый рынок растёт понятно почему: денег в системе с избытком, и, значит, свободные средства проще всего направить туда, где будет расти быстрее всего, а самым быстрым в этом плане является фонда, тем более спрогнозировать подобный рост совсем несложно. Кроме того те, кто вливает деньги в этот рынок, сами ускоряют этот рост.

Немного непонятно другое. После того, как начали сокращать QE, рост фондового рынка в штатах не прекратился, и всё потому, что денег было залито с избытком, а сами действия Федерального резерва провоцировали инвесторов на дальнейшие покупки облигаций, ведь если ФРС сокращает вливания в систему, значит, восстановление налицо и можно дальше поддерживать рост фондового рынка. Этим самым шагом Фед как бы говорит экономике: всё, наша поддержка больше не требуется, дальше пойдёт как по маслу. И фонда росла ещё некоторое время (весь 2014 год). Но залитые Федом деньги не бесконечны (хотя пока и остались в системе), поэтому должны быть деньги для подпитки извне.

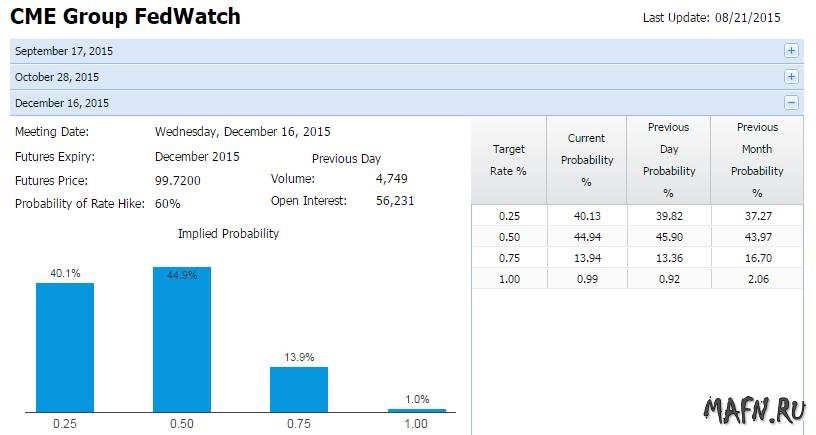

И они есть. В принципе керри-трейд в последнее время работал в сторону штатов. Это понятно, доходность государственных десятилетних облигаций казначейства США сейчас выше и немецких бундесов, и даже выше итальянских. Но в последнее время многое поменялось, особенно после выхода протоколов последнего июльского заседания комитета по открытым рынкам ФРС. Невнятица заявлений, сопровождаемая комментариями в прессе, некоторым образом сломала уже утвердившееся мнение о том, что в сентябре стопроцентно повысят ставку, и это отразилось даже на ожиданиях декабря. Заговорили о том, что и декабрь - дело гиблое. Повышение ставок как таковое могло ещё улучшить процесс керри, но сейчас наступило похмелье. Эйфория закончилась. Причём, по ощущениям, удар для рынков был очень болезненным, достаточно взглянуть на тот же индекс DowJones и на сам доллар.

Несомненно, низкие (снижающиеся) цены на нефть тоже поддали холода в неокрепшие умы. Инфляцию на целевых уровнях, которую так бережно опекает Федеральный резерв, можно не ждать. Это ещё один удар в сторону ставок ФРС, и удар неслабый. Теперь самый главный вопрос, который был и остаётся главным уже почти год - когда Фед повысит ставки? - вновь раздвигает временные границы и смещается по срокам к декабрю. Хотя...

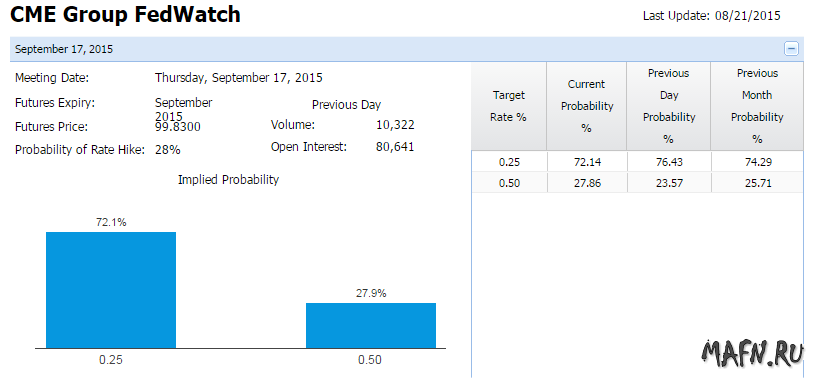

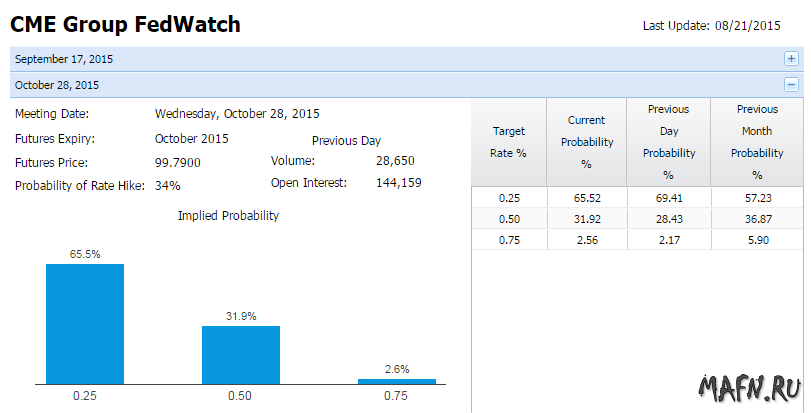

Есть интересный индикатор, это фьючерс на изменение ставок ФРС на чикагской бирже CME. Я им никогда не пользовался, так как не думаю, что в этот инструмент играются профессионалы. Это, скорее, самый обычный вероятностный инструмент, работающий по принципу казино. Картинку опубликую, даже три. Судя по ним, 72% участников этого виртуального состязания думает, что в сентябре ставку повысят на 0.25%, остальные считают, что повысят на 0.5% (в остальных картинках по ноябрьскому и декабрьскому заседаниям в сё видно из диаграмм). Это что-то типа голосовалки, причём люди ставят свои деньги не на результат собственного голосования, а на некий фактор, схожий с журавлём в небе. Поэтому и не пользуюсь в качестве подспорья.

По торговле. Я не железный человек, хотя иногда хочется быть им. Со стальными нервами и невозмутимым взглядом. Но никак. Не удержать мне объёмы всех позиций при том, что глобальный нисходящий тренд по евро пока не сломан. Я ведь успел ещё купить на 1.1253, но на 1.1420 и выше до 1.1450 висит заслон из покупателей доллара, очень сильная полоса оферов, которую ослаблять пока не собираются. Поэтому в пятницу я закрыл большую часть покупок по цене 1.1345 и лишь 30 процентов всего объёма оставил в рынке. Предполагаю, что от 1.1422 (там самый сильный уровень защиты) случится как минимум коррекция (возможно до 1.1200-15), а дальше посмотрим. В целом, если целостность картины с не до конца понятными выражениями из минуток FOMC сохранится, то сохранится и движение евро вверх. К тому же смотрим на нефть и энергоносители. Как только начнут расти - стоит вновь приглядеться к инфляционным ожиданиям ФРС. думаю, что если евро спокойно пройдёт 1.15, то можно будет начинать думать о начале восходящего тренда.

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.

— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня

— Комментарии к обзорам могут оставлять только зарегистрированные пользователи.